【独家】易后台财税姚宁:如何盘点你的家底?付费阅读

案例·线下访学 · 2020-02-08

作为新商学引领者,面对疫情,“帮企业渡过难关”是嘉宾大学最朴素、最迫切的愿望。为此,我们相继推出学习驰援、资本驰援、管理驰援系列,同企业一起共战疫情,驰援中国创新力量。

资金:精打细算,开源节流

经营性现金流,就是日常生产经营形成的现金流。经营性现金流的流入包括各种经营的收入,也包括非经营的收入,比如政府补贴,甚至收到的一些罚款、补偿、赔偿等。流出包括要取得收入而购买商品和劳务,包括工资、税金。

投资性现金流是企业购置的资产,包括长期性投资、固定资产。流入包括投资回收、投资收益、资产变卖等,流出即对长期资产的投资,包括支付投资款,并购公司、购买设备等。

筹资性现金流,流入包括吸收股东的投资、VC/PE投资、借款、捐赠等,流出包括债务偿还、分红、支付股息等。

收入模式调整。在收入确定的情况下,尽可能收回资金。收入可以直观地分为一次性的收入和分期收入,要调整收入模式中一次性收入和分期收入的比例,哪怕付出一定的利润,也要考虑提高现金流收入。

收款政策调整。当前情况下,需要缩短客户账期,必要时给予客户一定的优惠政策。付出一定的资金成本让客户提前汇款,目前来说应该是一个相对有利的措施。

扩展副业收入。公司沉淀下来的客户及渠道资源是很重要的无形资产,现在应该适时地开展同业、异业合作,增加副业收入,也帮助其他合作伙伴共同拓展。

充分享受扶持。除了找客户要钱,政府也是一个不可或缺的合作对象。各级政府陆续推出了一系列资金和税务支持政策,中小企业一定要积极地关注,及时充分享受。

延缓付款。尽最大可能与供应商协商延缓应付款项的支付,必要时应考虑付出一定的资金成本;与员工、供应商、房东讨论分期支付应付款项的可能性,财务部门应建立统一的政策机制。

化整为零。梳理企业主要支出,经测算后考虑采用变动成本替代固定成本,例如以灵活用工替代固定岗位、以SaaS软件替代自行开发、以灵活租赁替代长租办公等。

杜绝跑冒滴漏。对企业主要日常支出进行扫描,查找支出上的跑冒滴漏;特别提醒关注线上充值类、自扣类第三方服务账户,避免因为系统自扣造成无效的成本性现金支出。

关注政府与疫情相关的金融扶持政策,与金融机构积极沟通,包括续贷、展期、贴息、信用贷款等。

关注银行的创新产品,特别新型互联网银行的产品,如在线贷、税金贷、投联贷等。

关注非银行金融机构提供的金融服务产品,如商业保理、融资租赁等。

充分利用“小步快跑”“化整为零”的策略推动股权融资。小步快跑就是降低身段,灵活融资。化整为零,就是可以考虑分拆业务单独融资。

企业和个人的捐赠,应通过中华人民共和国境内公益性社会组织、县级以上人民政府及其部门等国家机关。其中境内公益性社会组织,包括依法设立或登记并按规定条件和程序取得公益性捐赠税前扣除资格的慈善组织、其他社会组织和群众团体;

企业所得税的扣除限额为当年年度利润总额的12%,未在当年税前扣除的部分,准予向以后年度结转扣除,但结转年限自捐赠发生年度的次年起计算最长不得超过三年;

个人所得税的扣除限额为当年应纳税所得额的30%。

应对疫情,税务总局也是及时出台新政支持捐赠,如《财政部税务总局公告2020年第9号》:

企业和个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品,允许在计算应纳税所得额时全额扣除。

企业和个人直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品,允许在计算应纳税所得额时全额扣除。捐赠人凭承担疫情防治任务的医院开具的捐赠接收函办理税前扣除事宜。

单位和个体工商户将自产、委托加工或购买的货物,通过公益性社会组织和县级以上人民政府及其部门等国家机关,或者直接向承担疫情防治任务的医院,无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的,免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加。

纳税人因有特殊困难,不能按期缴纳税款的,经省、自治区、直辖市国家税务局、地方税务局批准,可以延期缴纳税款,但是最长不得超过三个月。

“特殊困难”是指:(1)因不可抗力,导致纳税人发生较大损失,正常生产经营活动受到较大影响的;(2)当期货币资金在扣除应付职工工资、社会保险费后,不足以缴纳税款的。

纳税人需要延期缴纳税款的,应当在缴纳税款期限届满前提出申请,并报送下列材料:申请延期缴纳税款报告,当期货币资金余额情况及所有银行存款账户的对账单,资产负债表,应付职工工资和社会保险费等税务机关要求提供的支出预算。

现行税法中,只有房产税和城镇土地使用税法规中有“纳税人纳税确有困难,可以申请定期减征或免征”,各省税务机关也有相关地方政策对“纳税困难”做了细则定义,实务中,“苏惠十条”也提及“因疫情原因,导致企业发生重大损失,正常生产经营活动受到重大影响”,可以申请两个税种的困难减免。

建议持有房产和土地的企业重点关注此项政策,积极与所属税务机关沟通,争取享受此项政策。

对疫情防控重点保障物资生产企业为扩大产能新购置的相关设备,允许一次性计入当期成本费用在企业所得税税前扣除。

疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额。

对纳税人运输疫情防控重点保障物资取得的收入,免征增值税。

受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。困难行业企业,包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、游览景区管理两类)四大类。

对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

针对疫情重灾区湖北省及武汉市,大概率会出台相对普适性的纳税减免或缓交政策;

针对全国层面受疫情影响严重的行业,如交通运输、餐饮、住宿、旅游等行业,还有可能继续出台力度更大的减免或缓交政策;

针对持续经营能力比较脆弱的小微企业,相关减免政策可能会结合更加深入的小微企业扶持政策出台;

全面普适性的纳税减免政策可能性小,某些企业家建议的减免全年税收几乎没有可能;

建议企业财务负责人关注相关国家政策,并根据企业情况积极申请享受适用政策。

资产:流动为王,细致盘点

既然是流动资产,就一定有机会变现,变成现金流,对现金流做支撑。所以,要清查所有流动资产,包括已经沉淀下来的流动资产和未来可能产生的流动资产。主要分为四类,分别有不同的做法:

应收类资产:完善细化应收款管理,建立催收责任制;调整应收款策略,尽量与客户充分沟通,提前回款;超账期款项重点关注。

存货类资产:多种手段提高存货周转率;清查存货死角,积极变现处置超期存货。

押金类资产:清查账面上所有押金、保证金类应收款项,包括记载在个人借款中的项目;确认押金、保证金可收回时点,并积极催收,比如桶装水押金,几乎是所有公司账面上的其他应收款。

短投类资产:对短期投资类资产重点关注,对于风险系数较高的投资应更加谨慎处理;尽量配置可收回性较强的短期投资资产。

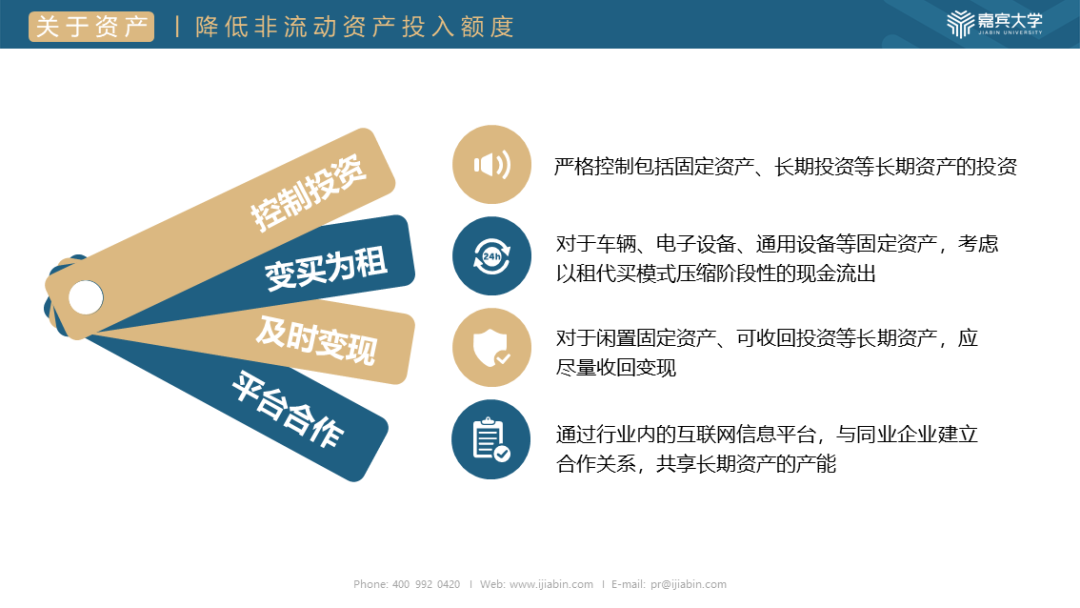

控制投资。严格控制包括固定资产、长期投资等长期资产的投资,这些资产创造现金流的跨度长、相对间接,对现金流影响巨大。

变买为租。对于车辆、电子设备、通用设备等固定资产,考虑以租代买模式压缩阶段性的现金流出。

及时变现。对于闲置固定资产、可收回投资等长期资产,应尽量收回变现。

平台合作。通过行业内的互联网信息平台,与同业企业建立合作关系,共享长期资产的产能。通过这种方式,收入和利润可能会低一些,但可以降低长期的投入,同时又合理利用了客户关系、业务渠道。现金流紧缩时,企业更应该考虑这种模式。

◆ ◆ ◆ ◆ ◆

2月3日~2月10日16:00~17:00,嘉宾大学直播开课,在线解答疫情下企业困惑。驰援中国创新力量,决胜黑天鹅!

您可能感兴趣的